Os Certificados de Recebíveis Imobiliários são títulos lastreados em créditos imobiliários, representativos de parcelas de um direito creditório. O instrumento permite que exista, por parte de instituições financeiras que possuem lastro imobiliário, a possibilidade de estas capitalizarem recursos no mercado financeiro à vista, securitizando fluxos de recebíveis de médio e longo prazo.

Dessa forma, o CRI possibilita às empresas uma alternativa à captação tradicional utilizada pelas empresas reféns de grandes instituições financeiras e do monopólio do controle de custo. Esse braço de captação estimula a livre concorrência de spreads no mercado, resultando em uma melhor relação de custo benefício final par o cliente. Além disso, dá ao tomador do crédito visibilidade no mercado financeiro, abrindo portas para possíveis sinergias e oportunidades futuras.

Os CRIs só podem ser emitidos por companhias securitizadoras de créditos imobiliários, as quais NÃO fazem o papel de devedoras na operação.

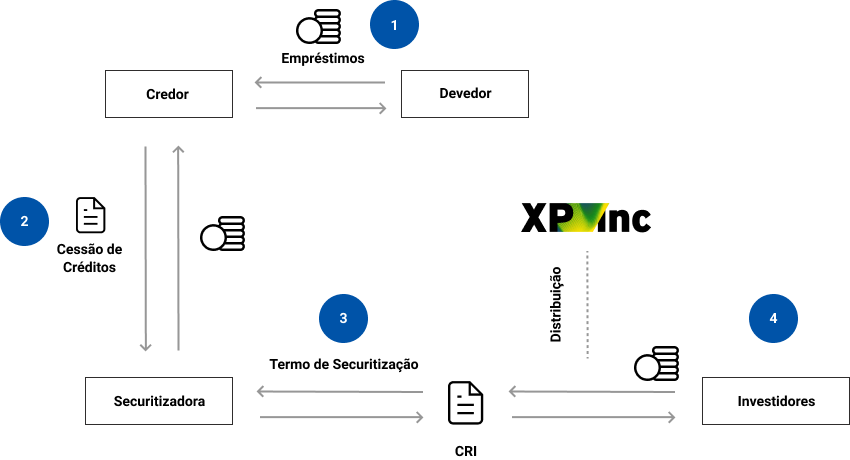

1. Transação relacionada ao mercado imobiliário, entre credor e devedor, origina direitos creditórios.

2. Companhia Securitizadora compra o crédito do credor e a operação é estruturada.

3. Distribuidor/Coordenador subscreve o CRI a mercado.

4. Investidores compram o CRI e são remunerados de acordo com o fluxo de pagamento acordado na estruturação do papel.

• Pulverizado: contratos que possuem diversos devedores (mutuários). Podem ser lastro ou garantia de operações, contratos de compra e venda de unidades residenciais ou de loteamento. Também podem ser securitizados fluxos de aluguel de pontos comerciais, como por exemplo shopping centers ou lajes corporativas.

• Corporativo: contratos que possuem uma empresa como principal devedora. É possível dividir ainda em diversas subcategorias, dentre elas Desmobilização (Sale and Lease-Back) e Construção Customizada (Built to Suit).

1. Sales and Lease-Back: imóvel sempre performado, no qual o detentor (empresa ou corporação) vende o ativo e passa a ser o inquilino. O CRI, então, é estruturado contemplando o fluxo de aluguel.

2. Built to Suit: imóvel pode ser performado ou não performado (ou seja, não construído). Soluções deste tipo normalmente estão atreladas à construção de um imóvel, alinhado às necessidades do locatário. O fluxo de aluguel é securitizado.

• Possíveis indexadores para os custos da operação:

• Taxas indicativas de Custo da Operação:% do CDI, preferível em tendência de queda de juros;

• CDI + spread, preferível em tendência de queda de juros;

• Índices de preços (ex.:IGPM, IPCA), preferível para operações de longo prazo e imprevisibilidade da taxa de juros;

• Taxa Pré fixada, preferível quando há risco de alta de juros.

• CVM 400: Ofertas de valores mobiliários, com prospecto e registro obrigatório na Comissão de Valores Mobiliários. Não há restrição quanto ao número de clientes que podem adquirir ou subscrever o CRI. Investidor não precisa necessariamente ser qualificado para investir no ativo, a não ser que seja uma exigência da emissão.

• CVM 476: oferta pública, mas com esforços restritos, destinada a investidores profissionais. Dispensa registro na CVM. O risco de liquidez tende a ser maior, já que, de acordo com a legislação, é permitida a procura de, no máximo, 75 investidores que necessitam ser profissionais e os ativos deverão ser subscritos ou adquiridos por, no máximo, 50 investidores profissionais.

• Fatores de risco envolvidos na operação:

• Risco de Mercado: Custo da emissão atrelado a flutuações e condições de mercado;

• Risco de Liquidez: Captação refém das condições impostas pelos investidores;

• Risco de Crédito: A companhia não honrar com o fluxo de pagamentos previamente estruturado na operação.